À événements exceptionnels, dispositif fiscal exceptionnel. Pour le millésime 2021, en réponse à la crise sanitaire liée au Covid qui a durement touché de nombreux ménages, le fisc français a mis en place plusieurs mesures fiscales.

Certaines de ces mesures sont de nature à impacter durablement le montant de votre impôt : ne les ratez pas !

En tant que spécialiste de la fiscalité des frontaliers, Allo-Déclaration Suisse vous a préparé une sélection des principales nouveautés dont il faut tenir compte pour votre déclaration d’impôt frontalier suisse.

Exonération des heures supplémentaires des travailleurs frontaliers

C’est la bonne nouvelle fiscale de 2021 : les travailleurs frontaliers des cantons de Vaud, Valais, Jura, Neuchâtel, Berne, Soleure, Bâle-ville et Bâle-campagne qui paient leurs impôts en France peuvent bénéficier d’une exonération des heures supplémentaires, à hauteur de 7500 EUR.

Ces heures supplémentaires concernent les heures travaillées entre le 16 mars 2020 et le 10 juillet 2020. Il est aussi possible de bénéficier du dispositif pour le reste de l’année avec un plafond à 5 000 euros.

L’exonération s’applique pour une personne ayant réalisé plus de 1840 heures dans l’année (sur la base d’un plein-temps). Comme le calcul de l’administration fiscale s’appuie sur 46 semaines et 40 heures hebdomadaires, et que la plupart des contrats en Suisse se situent entre 42 et 45 heures de travail hebdomadaire, la probabilité qu’un frontalier puisse bénéficier de ces exonérations est très élevée.

Et cette bonne nouvelle ne vient pas seule puisqu’il est possible de faire jouer rétroactivement cette exonération pour l’année 2019. Adressez-vous à l’un de nos fiscalistes si vous souhaitez vérifier votre éligibilité.

Baisse du taux d’imposition de 11% à 14%

La 2ème tranche d’imposition qui était appliquée sur les revenus est passée de 14% à 11% avec un abaissement de la tranche d’imposition correspondante de près de 2 000 euros.

Une bonne nouvelle donc pour les foyers concernés (soit ceux ayant des revenus modestes, soit les foyers ayant des revenus plus élevés avec une famille nombreuse).

Vous trouverez dans notre guide de la fiscalité des frontaliers les tranches d’imposition 2021 et les taux d’imposition (correspondant à une part de quotient familial).

Prise en compte du télétravail dans les frais réels

La déclaration 2021 tient compte de la situation exceptionnelle du covid à travers la prise en charge des frais réels liés au nombre important de personnes ayant eu recours au télétravail. Les versements d’allocations spéciales par l’employeur pour tenir compte des frais professionnels en relation avec le télétravail sont donc exonérés à hauteur de 50 euros par mois lorsqu’ils sont forfaitaires, soit 2,5 euros par jour qui peuvent aussi être déduits en frais réels à hauteur de 550 euros par an.

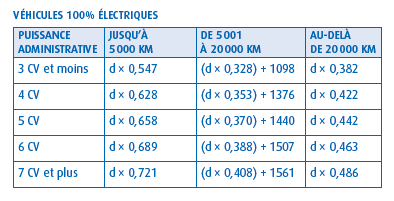

Création d’un barème kilométrique spécifique pour les véhicules électriques

Les frontaliers propriétaires d’un véhicule 100% électrique vont pouvoir bénéficier d’une majoration de 20% sur leur barème kilométrique par rapport aux autres véhicules.

Relèvement à 1000 EUR du plafond des dons aux organismes en difficulté

Les organismes et associations sans but lucratif qui proposent des soins gratuits ou des repas à des personnes en difficulté ou qui sont actifs contre les violences conjugales bénéficieront indirectement d’une incitation fiscale, avec le relèvement à 1000 euros du plafond des dons. Ce relèvement donne droit à une réduction d’impôt de 75%. Ce relèvement est valable pour les dons versés en 2020 et ceux qui le seront en 2021.

Dispositif d’investissement locatif Pinel plus restrictif

Désormais, à partir du 1er janvier 2021, la réduction d’impôts relative à un dispositif Pinel (dispositif fiscal qui permet d’investir dans le locatif à des conditions fiscales avantageuses et de bénéficier de réductions d’impôts) ne concernera que les bâtiments d’habitation collectifs pour l’acquisition de logements neufs.

Les logements individuels ne font donc plus partie du dispositif. Les taux de réduction d’impôts seront diminués en 2023 et 2024.

Crédit d’impôt pour les bailleurs ayant renoncé au loyer de novembre 2020

Les propriétaires, qu’ils soient particuliers ou entreprises, qui louaient en 2020 des locaux commerciaux à une entreprise et qui ont renoncé au loyer du mois de novembre 2020, bénéficieront d’un crédit d’impôt de 50%, avec des restrictions sur le montant du crédit selon la taille de l’entreprise.

Ces mêmes propriétaires bénéficieront d’une déduction totale des charges de revenus fonciers, y compris pour les mois où les loyers n’ont pas été encaissés. Le dispositif fonctionne également pour les personnes ayant renoncé aux loyers des autres mois.

Prestations compensatoires mixtes éligibles pour une réduction d’impôt

Auparavant, le régime fiscal appliqué à une prestation compensatoire versée dans le cadre d’un divorce était différent selon que cette prestation était versée sous forme de capital, sous forme de rente, ou sous forme mixte (rente et capital).

Après une remise en cause de la constitutionnalité de la fiscalité de la prestation compensatoire mixte par le Conseil constitutionnel français, l’administration fiscale française a donc décidé d’harmoniser les différents types de prestations compensatoires.

En particulier, les prestations compensatoires mixtes donnent droit désormais à une réduction d’impôts pour la partie qui est versée en capital. Cette réduction est de 25% des montants versés au titre d’une prestation compensatoire sur l’année, avec une limite de 30 500 EUR.

Modification profonde du crédit d’impôt pour la transition énergétique (CITE)

Les ménages les plus modestes ne bénéficient plus du crédit d’impôt pour la transition énergétique mais d’une prime appelée “MaPrimeRénov’”. Cette prime sera versée lors de la dépense effectuée par le contribuable.

Le CITE ne concerne à présent que les foyers propriétaires effectuant des travaux dans leur résidence principale et soumis à des conditions de ressources.

Les travaux relatifs à l’isolation de parois opaques ainsi que les dépenses consécutives à l’acquisition d’un système de charge pour batterie de véhicule électrique ont un traitement particulier.

Le CITE représente un crédit d’impôt maximum de 75% des dépenses pour l’installation d’un système de charge pour véhicule électrique. C’est un montant forfaitaire versé sur la base d’une liste de dépenses qui y sont fiscalement éligibles. La liste des charges éligibles et les montants afférents sont consultables sur l’annexe 2042 RICI.

Enfin, les propriétaires de maisons individuelles peuvent bénéficier du CITE sous la forme d’un ensemble de travaux permettant de faire baisser la consommation énergétique de leur logement. Dans ce cas, le CITE est possible si l’habitation a une consommation énergétique supérieure à 331 kwh et que les travaux permettent de la faire passer sous le seuil de 150 kwh.

Travailleurs indépendants et professions libérales : aides exceptionnelles

Les indépendants, professions libérales et entreprises pourront bénéficier de diverses aides exceptionnelles, comme des exonérations de l’impôt sur le revenu sur les aides versées.

Nous vous aidons à faire votre déclaration d’impôt française

Nous sommes des spécialistes de la fiscalité des frontaliers. Nous maîtrisons la fiscalité suisse et la fiscalité française. Confiez-nous votre déclaration : vous gagnerez beaucoup de temps et nous pourrons l’optimiser au mieux. Prenez rendez-vous avec l’un de nos fiscalistes spécialisés dans la déclaration française pour les frontaliers.